クレジットカード決済の入金をファクタリングで早められないか?

上記のように、クレジットカード決済の入金をファクタリングで早期回収できないか とお悩みではないでしょうか。

小売業や飲食業、ECサイトなどではクレジットカード決済が頻繁に用いられます。

クレジットカード決済は、売上が実際に入金されるまでのスパンが長く資金繰りに困っているのではないでしょうか。そんな時には、クレジットカード債権を使ってファクタリングを利用すれば売上を早期回収することが出来るのです。

今回は、クレジットカード決済の入金を早めるクレジットカード債権ファクタリングについて詳しく紹介していきます。

1:カード決済の入金を短縮できる資金調達方法

通常、クレジットカード支払いで行われた決済は月末にまとめてクレジットカード決済代行会社へ請求します。決済代行会社を用いることで、お店側への入金は売上発生から1ヶ月~2ヶ月前後のタイムラグが発生 してしまうのです。

クレジットカード決済が増えると、入金までのスパンが長すぎてキャッシュフローが悪くなります。すると創業したての起業や、そこまで資金がない会社は運転資金がショートすることが考えられるでしょう。ここで活用したいのが、クレジットカード債権を活用したファクタリングです。

クレジットカード支払いの売上を、ファクタリングを利用することで一体どのよう資金調達できるのか詳しく紹介していきます。

1-1:クレジットカード債権ファクタリング

クレジットカード債権を使ったファクタリングについて紹介していきましょう。

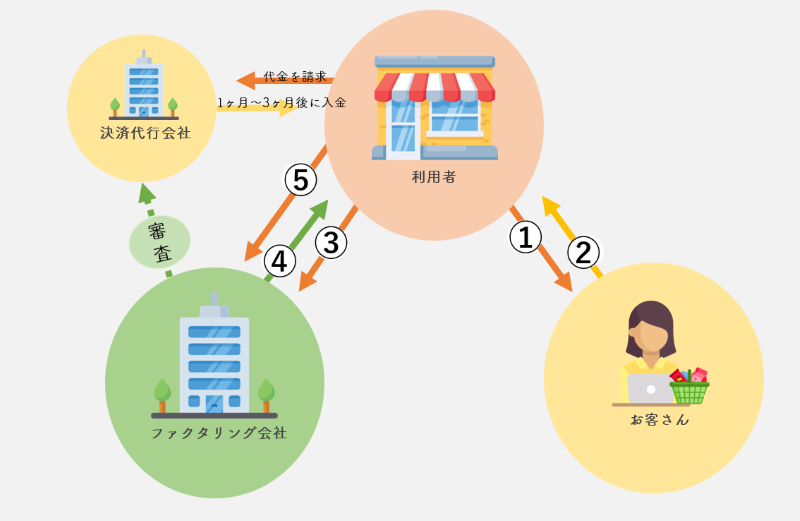

クレジットカード決済を行った場合、支払いは月末にまとめて決済代行会社へ請求します。この際に請求する「債権」を、ファクタリング会社へ譲渡することによってクレジットカード決済の売上を早期回収することが出来るのです。

主な流れをイメージしてみましょう。

- ① お店が商品・サービスを提供

- ② お客さんがクレジットカード決済で購入

- ③ お店はファクタリング会社へクレジットカード債権を譲渡

———ファクタリング会社が決済代行会社を審査——— - ④ 買取金額(80%~90%)を入金

———決済代行会社から期日に売上が入金される——— - ⑤ ファクタリング会社へ売掛金(売上)を入金

上記のように、ファクタリング会社へクレジットカード債権を譲渡することで売上を早期回収することが可能です。

売上回収までのスパンを短くし、運転資金へ回すことができます。2019年10月に増税され、キャッシュレス化が進んでいますね。キャッシュレス化が進むことによって、クレジットカード決済は更に増えていくことを予想することができるでしょう。

現金の回転率を上げる上でも、BtoC向けのお店はファクタリングという資金調達手段を有利に活用していくことができるでしょう。

2:クレジットカード債権ファクタリングのメリット・デメリット

クレジットカード決済の入金が早められる!

上記のようにファクタリングを利用しようと考えた際には、利用するメリットやデメリットは無いのか気になりますよね。

クレジットカード債権を使ったファクタリングには3つのメリットと2つのデメリットがあるのです。

利用する前には、事前によく確認する必要があります。

- 【メリット】

① キャッシュフローの改善

② クレジットカード債権はファクタリングに有利

③ 誰にもバレずに資金調達可能 - 【デメリット】

① 手数料がプラスされる

② 頼りがちになってしまう

上記3つのメリットと2つのデメリットについて詳しく解説していきましょう。

クレジットカード債権ファクタリングを利用しようとお考えであれば、必ずチェックしておく必要があります。

2-1:3つのメリット

クレジットカード債権ファクタリング3つのメリットを紹介しましょう。

① キャッシュフローの改善

クレジットカード債権ファクタリングを活用することで、キャッシュフローの改善をすることができます。クレジットカード決済の場合、売上金がお店に入ってくるまで1ヶ月~3ヶ月くらい時間がかかってしまうのです。この回収期間をファクタリングを使うことで短縮するこができ、キャッシュの回転をはやめることができます。資金繰りが悪い場合にも、資金を早期回収することで運転資金に回すことが可能です。

② クレジットカード債権はファクタリングに有利

クレジットカード債権は、ファクタリングを利用できる売掛債権の中でも有利に利用することができます。クレジットカード債権ファクタリングを利用する際に審査対象となる責務者(売掛先)は、決済代行会社です。決済代行会社は、一般の民間企業と比べ信用力が高く貸し倒れのリスクが低いとされています。リスクの低いクレジットカード債権は、審査に通りやすく手数料も安く抑えることが可能です。

③ 誰にもバレずに資金調達可能

ファクタリングには2社間取引と3社間取引という方法があります。

2社間取引という方法を使えば、利用者とファクタリング会社の2社で手続きを進めることが可能です。その為、第三者(取引先等)にファクタリングを利用しているとバレる心配がありません。資金繰りが悪いのでは?というマイナスイメージを与えずに資金調達することが可能です。

2-2:2つのデメリット

クレジットカード債権ファクタリングの2つのデメリットを紹介します。

① 手数料がプラスされる

ファクタリングを利用する上で、最大のデメリットと言えるのが手数料です。

通常のクレジットカード決済手数料(4%~5%)に加えて、ファクタリング会社へ支払う手数料(10%~20%)がかかります。2社間取引を利用した場合、スピーディーに取引でき第三者へ知られる心配はありませんがトータルで25%前後の手数料がかかるでしょう。ファクタリングを利用する際には、なるべく3社間取引を利用し手数料を抑えることをおすすめします。

② 頼りがちになってしまう

ファクタリングは、クレジットカード債権さえあれば利用できる資金調達方法です。

クレジットカード債権は審査にも通りやすく、ほぼ確実に現金を手に入れることができます。しかし実際に入ってくるお金は、手数料が引かれているので少ない額です。利用する頻度を気を付けなければ、かえって資金繰りが悪化する可能性があります。

利用しやすい資金調達方法ですが、ファクタリングを頼りすぎない様に注意しましょう。

3:ファクタリングが必要ないキャッシュレス決済方法

クレジットカードなどのキャッシュレス決済でも、ファクタリングを利用しない方が良い決済方法があります。

ファクタリングを利用しない方が良いキャッシュレス決済とは、支払いサイクルが早い決済方法です。支払いサイクルが早い決済方法の中でも代表的なものが「楽天ペイ」になります。楽天ペイは楽天銀行をお持ちであれば、売上発生の翌日に自動入金されるのです。

このような場合には、ファクタリングを利用する必要がありません。ご自身がファクタリングを利用しようとしている決済方法は、どのくらいのスパンで支払いが行われるのか確認しておきましょう。ぜひ参考にしてみてください。

| 決済方法 | 支払いサイクル |

| 楽天ペイ | 最短翌日 |

| Square | 最短翌営業日 |

| Coiney | 自動:月末締め、翌月20日払い 手動:月6回まで指定 |

| Airペイ | 月3回もしくは月6回 |

| PayPay | 翌々営業日 |

| メルペイ | 月1回:月末締め、翌月10日払い 月2回:15日締め25日、月末締め、翌月10日払い |

| LINE Pay | 入金申請で即時 |

| PayPal | 月末締め・翌月20日払い |

| Paidy | 月末締め・翌月20日払い |

| Origami Pay | 1日-15日:当月末日 16日-当月末日:翌月15日 |

4:売掛債権を買取る!3つのファクタリング会社

クレジットカード債権ファクタリングをしたい!

上記のように思い立ったら、優良なファクタリングを利用するようにしましょう。

ファクタリング会社の中には、悪質な業者も存在します。悪質な業者を使用しないためにも、安心して利用できる会社を選びましょう。

3つの優良なファクタリング会社を紹介します。

- ①請求書先払いBIZ

- ②アクセルファクター

- ③事業資金エージェント

上記3つの中でも、おすすめは請求書先払いBIZです。スピーディーかつ利用しやすい手数料でサービスを提供しています。

さっそく上記3つのファクタリング会社について詳しく紹介していきましょう。

4-1:請求書先払いBIZ

- 請求書先払いBIZ

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-077-739

請求書先払いBIZは、一般社団法人日本中小企業再生支援協会とアクセルファクターの共同サービスです。

一般社団法人とアクセルファクターが組むことで、低コストで利用しやすいファクタリングサービスを実現しています。

また、大口案件に強いため、高額利用したい場合でも最短翌日に資金調達可能です。

まずは無料見積もりを試してみてください。

4-2:アクセルファクター

- 株式会社アクセルファクター

- 東京都新宿区高田馬場1丁目30-14コルティーレ高田馬場1F

- 0120-542-467

アクセルファクターは、ファクタリング会社の中でもスピードが速く信用度の高い評判のファクタリング会社です。手数料は2%~20%までと上限が明記されているので、安心して利用することができます。

また、利用者の5割以上が即日入金されている実績もあり安心して利用できるでしょう。

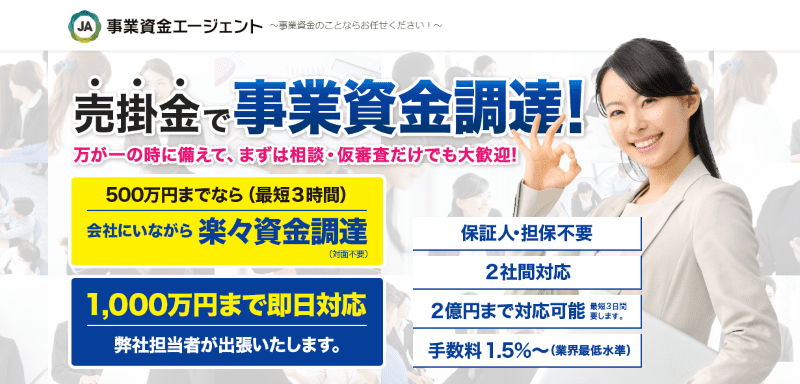

4-3:事業資金エージェント

- アネックス株式会社

- 東京都港区新橋4-9-1 新橋プラザビル5F

- 03-6432-4469

事業資金エージェントは、業界内でも手数料が安いと評判のファクタリング会社です。

業界最安水準の1.5%~利用することができ、500万円までの申込なら来店・面談の必要がありません。最短3時間で資金調達することができ、緊急時にも十分活用できる優良店なのです。また、最大3億円までの大口案件にも特化しているので、企業の大型資金調達としても利用することができるでしょう。

まずは気軽に相談・問合せをしてみることをおすすめします。

まとめ

クレジットカード債権ファクタリングについて詳しく紹介してきました。

クレジットカード決済によって生まれた売上が、実際にお店に入ってくるのは1ヶ月~3ヶ月前後かかります。

この支払いサイクルを短縮化することができる資金調達方法が、クレジットカード債権のファクタリングです。

ファクタリングを利用することで、通常1ヶ月~3ヶ月かかる支払いサイクルを最短1日に短縮することができます。

資金調達にお悩みであれば、ぜひファクタリングを検討してみてください。