国際ファクタリングについて詳しく知りたいな~。

上記のように国際ファクタリングについて興味をお持ちではありませんか?

国際ファクタリングは、輸出取引において最大の課題でもある売掛債権の回収を確実にするために活用することのできる手法の1つです。従来の回収方法よりも国際ファクタリングはかんたん・スピーディに行うことができ、費用や手間を削減することができます。

そんな国際ファクタリングについて、今回は詳しく紹介していきましょう。

海外バイヤーからの売掛債権の回収に不安がある・・・という場合には、ぜひ参考にしてみてください。

1:国際ファクタリングとは?仕組みを紹介

国際ファクタリングは、かんたんにお伝えすると輸入業者からの代金(売掛金)を確実に回収するためのファクタリングサービスです。

未回収リスクを回避し、確実に売掛金を回収することができます。

本来であれば、輸入業者から売掛金を回収する際には取引不能信用状(以下、L/Cと略す)や保障状を入手し、輸出国の輸出貿易保険等を利用し売掛金を回収することが可能です。しかしL/Cを使う回収方法だと、手続きが難しく追加費用も発生します。さらに輸出国によっては信用状の発行さえ困難となることがあるのです。このデメリットやりスクを回避すべく生まれたのが「国際ファクタリング」になります。

国際ファクタリングを使えば、安全かつ確実に売掛金を回収することが可能です。さらに信用状開設等の手間・費用が軽減され、ノーストレスで安心して輸出業務を行うことができます。

海外の輸入業者向けに輸出業務を行っているのであれば、国際ファクタリングを利用することで効率的かつ確実に売掛金を回収することができるようになるのです。そんな国際ファクタリングの仕組みについて、詳しく紹介していきましょう。

1-1:国際ファクタリングの仕組み

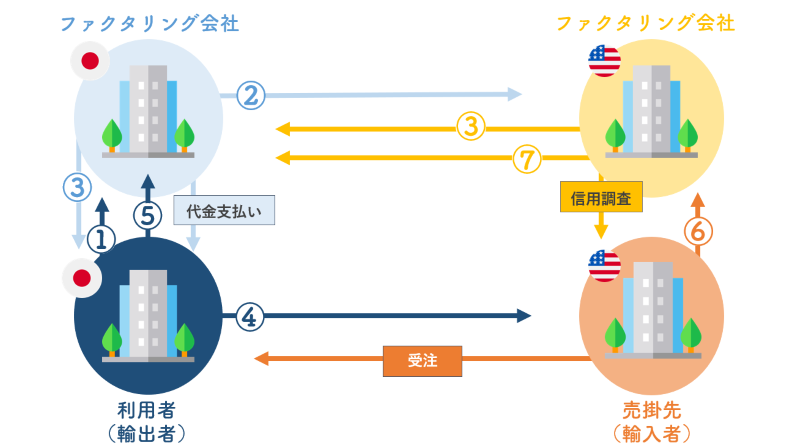

国際ファクタリングは、利用者(輸出者)と日本のファクタリング会社・海外のファクタリング会社の3社間で取引を行います。下記の画像を見ながら、仕組みを理解していきましょう。

- ①日本のファクタリング会社へ海外輸入者の信用調査を依頼

- ②海外のファクタリング会社へ信用調査を依頼

- ③信用調査結果を通知

- ④輸入者にファクタリング利用を通知し売買契約を結ぶ

- ⑤輸出船積書類を送付し、日本のファクタリング会社へ写しを送付

- ⑥支払い期日に海外のファクタリング会社へ代金を入金

- ⑦日本の指定銀行に売掛金を送金し、輸出者に代金を支払う

一見複雑そうに感じますが、手続き自体はL/Cを利用した回収方法よりも簡潔化されています。

2:【国際ファクタリング】5つのメリット4つのデメリット

はじめて国際ファクタリングを利用しようとしている場合には、どんなメリットやデメリットがあるのか気になりますよね。

国際ファクタリングにも独自のメリットとデメリットがあるのです。

5つのメリットと4つのデメリットについて詳しく紹介していきましょう。

- 【メリット】

① 100%回収保証

② 早期現金化

③ 手続きがかんたん

④ 手間が解消

⑤ 与信管理の強化 - 【デメリット】

① 費用がかかる

② 非常危険保証なし

③ 輸入業者の承諾必須

④ 取扱いが少ない

上記5つのメリットと4つのデメリットについて詳しく紹介していきます。

2-1:5つのメリット

国際ファクタリングを利用する5つのメリットを紹介しましょう。

① 100%回収保証

国際ファクタリングを利用することで100%確実に売掛債権の回収が保証されます。つまり未回収リスクが極めて0(ゼロ)に近くなるということです。もしも海外の輸入業者が売掛金の支払いが返済できない状況に陥ってしまった場合、多くのファクタリング会社では延滞から90日経過後に保証履行の実行が可能となります。そのため、もしも売掛先が返済不能となっても売掛金は100%回収することができるのです。

② 早期現金化

国際ファクタリングを利用することで、信用状発行等にかかる時間が短縮化されます。そのため従来の売掛金回収よりも、回収までのスパンが短縮化され早期資金回収することができるようになるのです。

③ 手続きがかんたん

国際ファクタリングの手続きは至ってシンプルです。信用調査にかかる時間は3週間ほどで、もしも返済不能となった際の保証履行手続きもかんたんに済ませることができます。さらには、保証履行後レポートの提出等も不要で手軽に利用することが可能です。

④ 手間が解消

国際ファクタリングの手続きに手間はかかりません。輸出船積書類のコピーを提出すれば利用することができ、輸入先との書類作成を行う必要もないのです。さらには回収業務を行う手間も必要ないので、多くの手間を削減することができます。

⑤ 与信管理の強化

国際ファクタリングは一度の取引で終わりではありません。利用後も定期的に海外輸入者の信用調査、新規取引先の信用調査を実施することが可能です。海外輸入者の与信管理の強化として活用することができます。

2-2:4つのデメリット

国際ファクタリングを利用する4つのデメリットを紹介しましょう。

① 費用がかかる

国際ファクタリングでは、信用調査費(約1万円)や保証料(インボイス額に対し月0.7%~2.0%)などの費用が発生します。それらにかかる費用は全て利用者(輸出者)が負担する必要があるのです。

② 非常危険保証なし

国際ファクタリングに保証内容は信用自己のみとなっています。

もしも戦争や暴動・マーケットクレーム等が起こっても保証されないということを覚えておきましょう。

③ 輸入業者の承諾必須

国際ファクタリングは3社間取引です。そのため必ず海外輸入業者にファクタリングを行う旨を通知し承諾を得る必要があります。

④ 取扱いが少ない

日本国内で国際ファクタリングを取り扱っている会社には限りがあります。国際ファクタリングを取り扱うには、世界各国の銀行および小会社のファクタリング会社で構成されているFactors Chain International(FCI)に加盟する必要があるからです。FCIに加盟しなければ国際ファクタリングを提供することができず、日本では三菱UFJファクター・みずほファクターのみで利用することができます。

3:国際ファクタリングが利用できる2つの会社

上記のように思い立った際に、どのファクタリング会社を利用すれば良いのかお悩みになるでしょう。

日本で国際ファクタリングが利用できる2つの会社を紹介します。

- みずほファクター

- 三菱UFJファクター

上記2つのファクタリング会社の中でも、おすすめは「みずほファクター」です。みずほファクターは2019年6月にFCI総会において、アジア・パシフィック地域の最優秀輸出入ファクター賞を受賞しています。国際ファクタリングサービスの品質が世界的に評価されており、安心して利用する事ができるでしょう。2つのファクタリング会社について詳しく紹介していきます。

3-1:みずほファクター

- 名称:みずほファクター株式会社

- 設立:1977年4月1日

- 資本金:10億円

- 親会社:みずほ銀行

みずほファクターは、日本三大メガバンクの1つである「みずほ銀行」が100%出資している小会社です。

国際ファクタリングを提供する以外にも、国内ファクタリング業務・代金回収業務を行っています。

売掛金の回収を100%保証し、90日以上の遅延で保証履行を実施することが可能です。L/Cによる事務作業から解放し、簡素化された手続きで売掛金を回収することができます。みずほファクターの国際ファクタリングサービスは世界でも高品質であることが認められており、安心して利用することが可能です。

3-2:三菱UFJファクター

- 名称:三菱UFJファクター株式会社

- 設立:1977年6月

- 資本金:20億8千万円

- 親会社:三菱UFJ銀行

三菱UFJファクターは日本三大メガバンクの1つである「三菱UFJ銀行」が100%出資している小会社です。

国際ファクタリング以外にも、根保証・下請債権保全支援事業・買取ファクタリングなどを提供しています。100%の回収保証を明記しており、未回収リスクをゼロにすることが可能です。さらに三国間貿易にも対応しており、様々なニーズに対応することができます。

まとめ

国際ファクタリングについて詳しく紹介してきました。

国際ファクタリングは、海外輸入業者からの売掛金を確実に回収するために活用できる手法です。未回収リスクを回避し、手続きを簡素化させることができます。海外輸入業者との取引において、下記の様な不安を感じている場合には国際ファクタリングを利用してみると良いでしょう。

- 言葉が通じない・・・

- 相手の信用情報は大丈夫かな?

- 代金回収時の催促方法は?

上記の様な場合には、安心して確実に売掛金を回収できる国際ファクタリングを活用してみてください。